Медвежий рынок возрождается: тренды и последствия для инвесторов

В последнее время финансовые рынки сталкиваются с возрождением медвежьего рынка, что вызывает тревогу среди инвесторов. В этой статье мы рассмотрим ключевые тренды, последствия, индикаторы и стратегии, которые помогут инвесторам справиться с этими рыночными условиями и снизить риск.

Исторически, основываясь на анализе временных циклов, 45,8-недельный цикл возникает после быстрого обвала, обычно в диапазоне от 30% до 40%. этот цикл будет происходить примерно через 40 дней.

Так что оставайтесь в безопасности и торгуйте осторожно, еще одна вещь, которая увеличивает вероятность предстоящего движения ликвидности, — это чистая нереализованная прибыль для BTC и еженедельная точка сопротивления для биткойнов.

NUP показывает прибыльные денежные средства, которые еще предстоит вывести с рынка, поскольку они еще не реализованы. Торгуйте внимательно всем.

Возрождение медвежьего рынка: причины и индикаторы

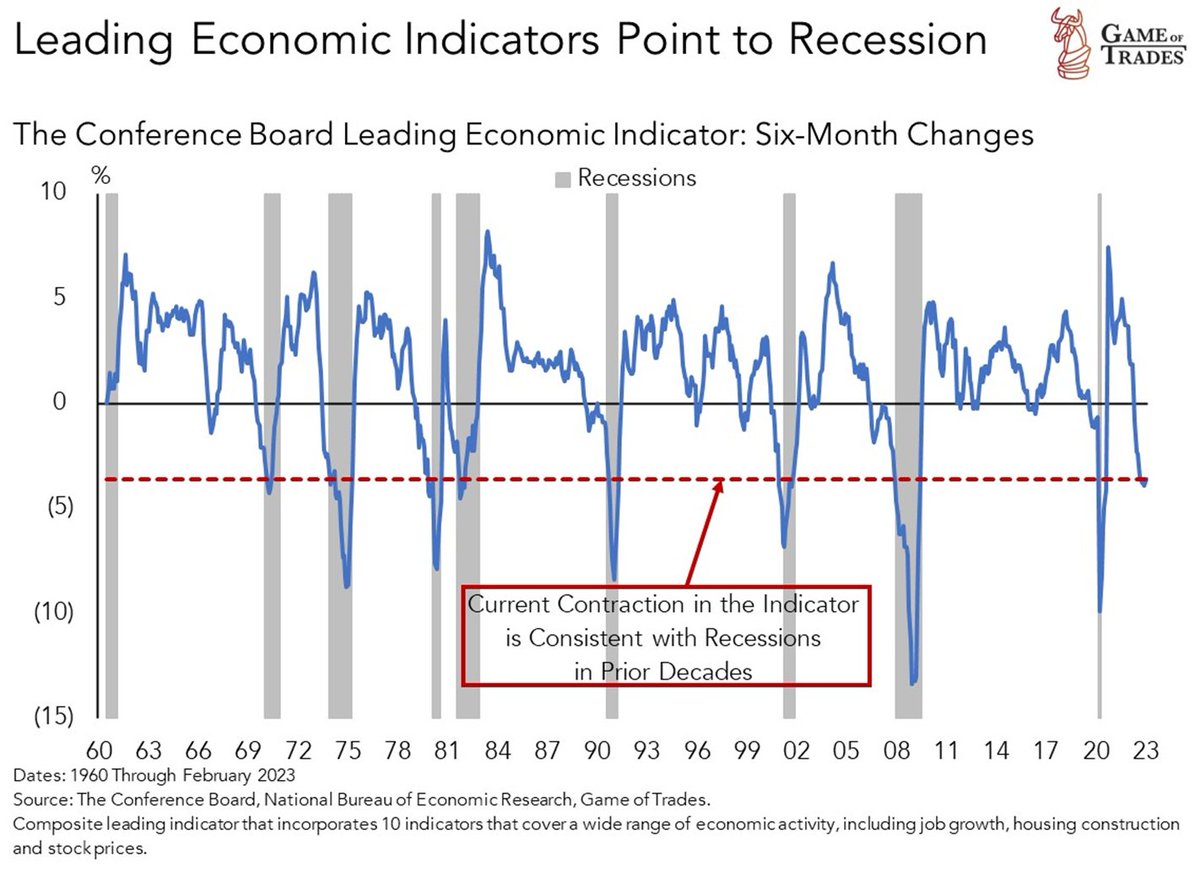

Медвежий рынок возникает, когда цены активов снижаются, и преобладает негативное настроение среди инвесторов. Возрождение медвежьего рынка может быть вызвано различными факторами, такими как экономический спад, политическая нестабильность, усиление инфляции или глобальные события. Чтобы определить наступление медвежьего рынка, инвесторы могут обратиться к индикаторам, таким как снижение основных индексов (например, S&P 500 или Dow Jones), увеличение процента коротких позиций и рост ставок по кредитам.

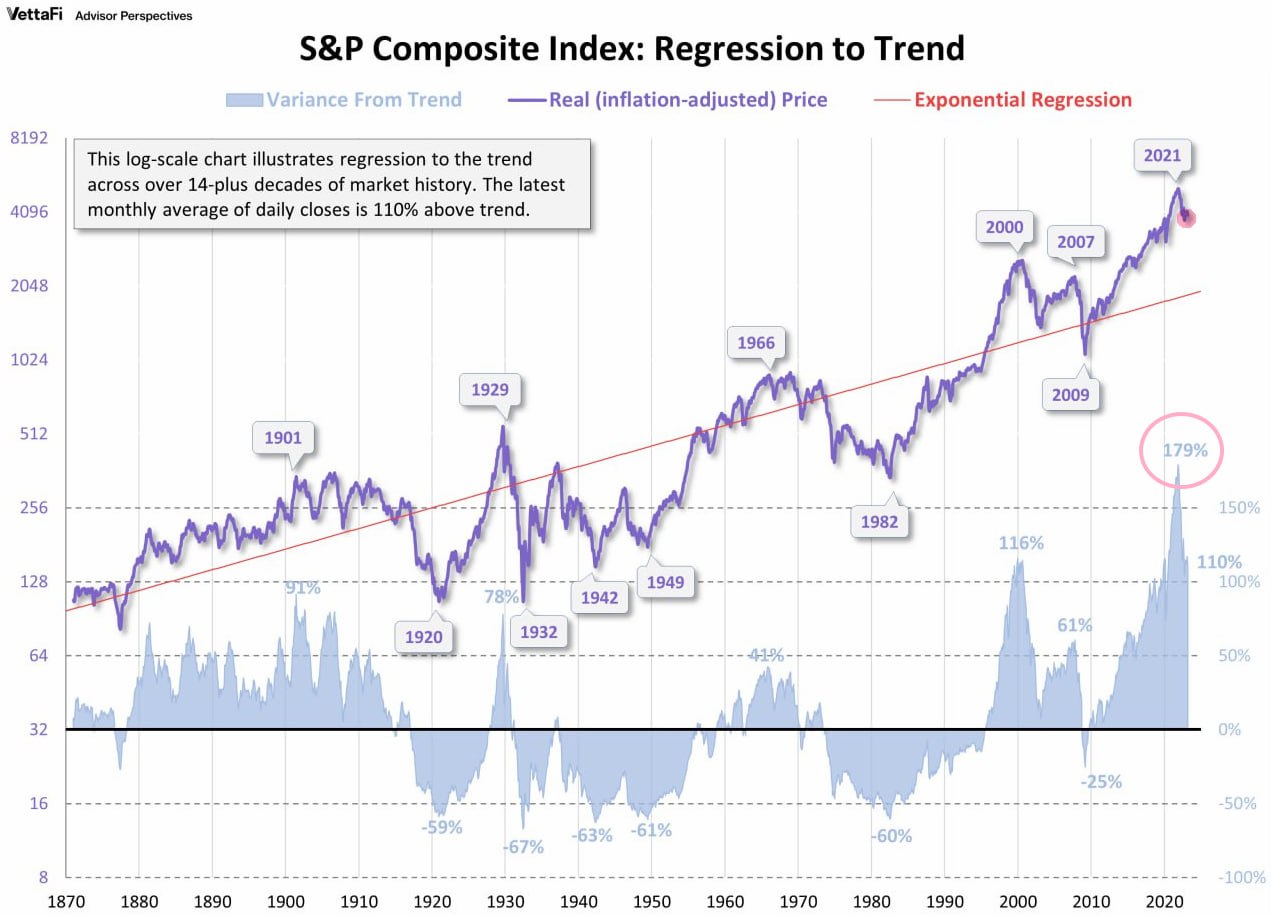

Advisor Perspectives: SP500 и его долгосрочная конвенционная регрессия

Пузыри на данный момент отклонение вверх от среднего - максимальное за всю историю наблюдений , падать еще есть куда! Источник https://t.me/insidrmarket

Пузыри на данный момент отклонение вверх от среднего - максимальное за всю историю наблюдений , падать еще есть куда! Источник https://t.me/insidrmarket

Последствия медвежьего рынка для активов и инвестиций

Медвежий рынок может привести к значительному снижению стоимости активов, таких как акции, облигации, недвижимость и криптовалюты. В результате инвесторы могут столкнуться с убытками, и это может затронуть их долгосрочные инвестиционные стратегии. Кроме того, на медвежьем рынке сложнее привлекать средства для инновационных проектов и стартапов, что может замедлить экономический рост.

Для успешного преодоления медвежьего рынка и снижения риска инвесторы могут использовать следующие стратегии:

- Диверсификация портфеля: Распределение инвестиций между различными активами и секторами экономики поможет снизить риск и защитить портфель от неблагоприятных рыночных условий.

- Пассивное инвестирование: Использование стратегий пассивного инвестирования, таких как инвестиции в индексные фонды или ETF, позволяет инвесторам избежать попыток предсказать движение рынка и снизить риск неправильного прогнозирования.

- Долгосрочный подход: Фокусировка на долгосрочных инвестициях, основанных на фундаментальных показателях компаний, позволяет инвесторам преодолеть краткосрочные колебания на рынке и избегать панических продаж активов.

- Высокодивидендные акции: Вкладываясь в акции компаний с высокими дивидендами, инвесторы могут получать стабильный доход во время медвежьего рынка, когда стоимость акций снижается.

- Облигации: Инвестиции в облигации с фиксированным доходом могут предложить инвесторам стабильный и предсказуемый доход, что делает их привлекательными во время медвежьего рынка.

- Защищенные активы: Вложения в активы, которые обычно сохраняют свою стоимость в условиях экономической нестабильности (например, золото или другие драгоценные металлы), могут снизить риск в портфеле инвестора.

- Контрциклические акции: Инвестирование в контрциклические акции, которые обычно стабильны или растут во время экономического спада, может помочь инвесторам уменьшить потери от снижения рынка.

- Кэш и сбережения: Удержание части портфеля в кэше или сберегательных аккаунтах позволяет инвесторам сохранять ликвидность для возможных покупок активов по сниженным ценам.

- Обучение и адаптация: Инвестиции в свои знания один из самых недооцененных источников сбережений и диверсификации. Обучающий курс прогрессивный трейдинг

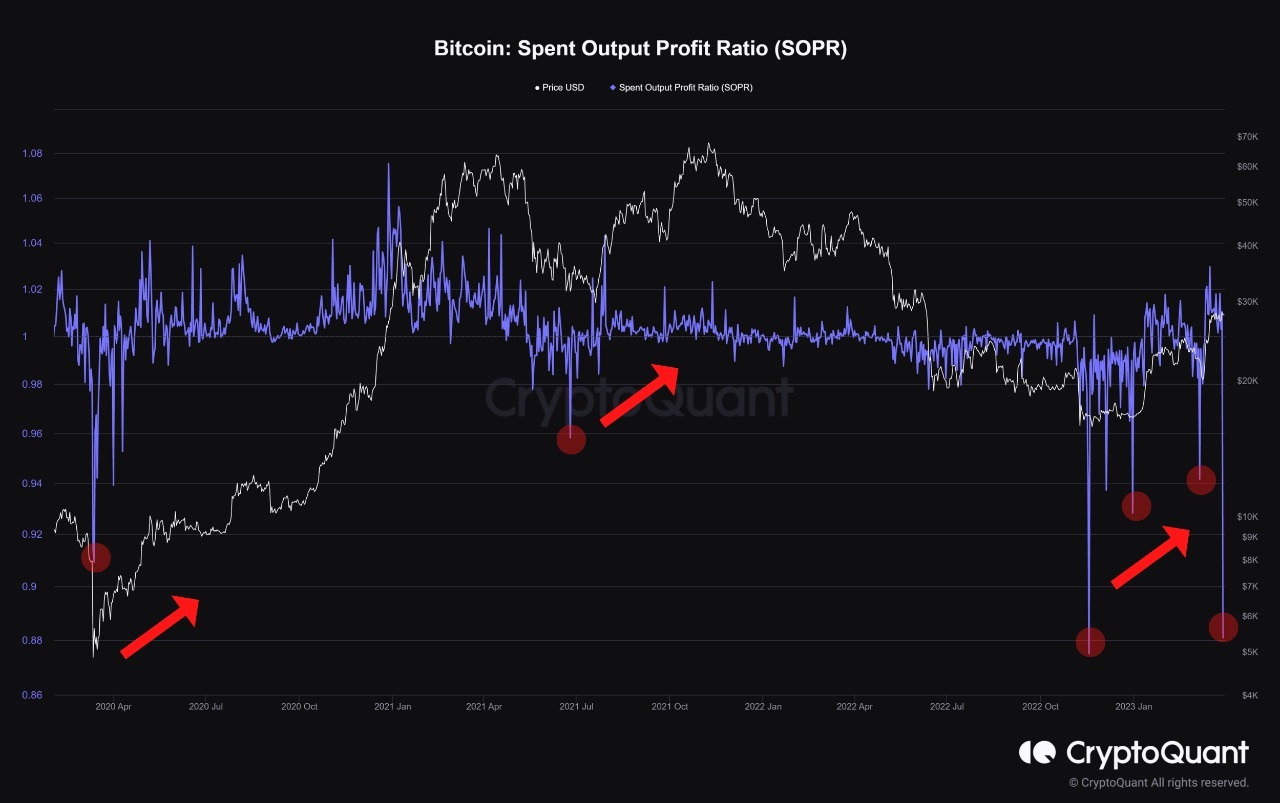

Как SOPR указывает на разворот цены в биткойне.

Коэффициент отработанного выхода (SOPR) - ключевой индикатор в криптовалютной торговле, оценивающий прибыльность инвесторов при продаже монет. Он отражает настроения рынка, помогая трейдерам принимать взвешенные решения о покупке или продаже криптовалют. Высокий SOPR указывает на бычьи настроения, в то время как низкий SOPR свидетельствует о потенциальном дне рынка и нарастании бычьих настроений.

Важно отметить, что когда SOPR достигает крайне низкого уровня, цена биткоина обычно возрастает. Например, в ноябре 2022 года, когда биткоин стоил 16 000 долларов, SOPR был на минимуме, указывая на продажу монет в убыток. Сегодня мы видим аналогичный низкий уровень SOPR, что может предвещать возрастание бычьих настроений на рынке.

В итоге, SOPR - ценный показатель для крипто-трейдеров и инвесторов, который стоит использовать в сочетании с другими инструментами анализа. Низкий уровень SOPR может служить хорошим индикатором для возможного роста цены биткоина.

Важно отметить, что когда SOPR достигает крайне низкого уровня, цена биткоина обычно возрастает. Например, в ноябре 2022 года, когда биткоин стоил 16 000 долларов, SOPR был на минимуме, указывая на продажу монет в убыток. Сегодня мы видим аналогичный низкий уровень SOPR, что может предвещать возрастание бычьих настроений на рынке.

В итоге, SOPR - ценный показатель для крипто-трейдеров и инвесторов, который стоит использовать в сочетании с другими инструментами анализа. Низкий уровень SOPR может служить хорошим индикатором для возможного роста цены биткоина.

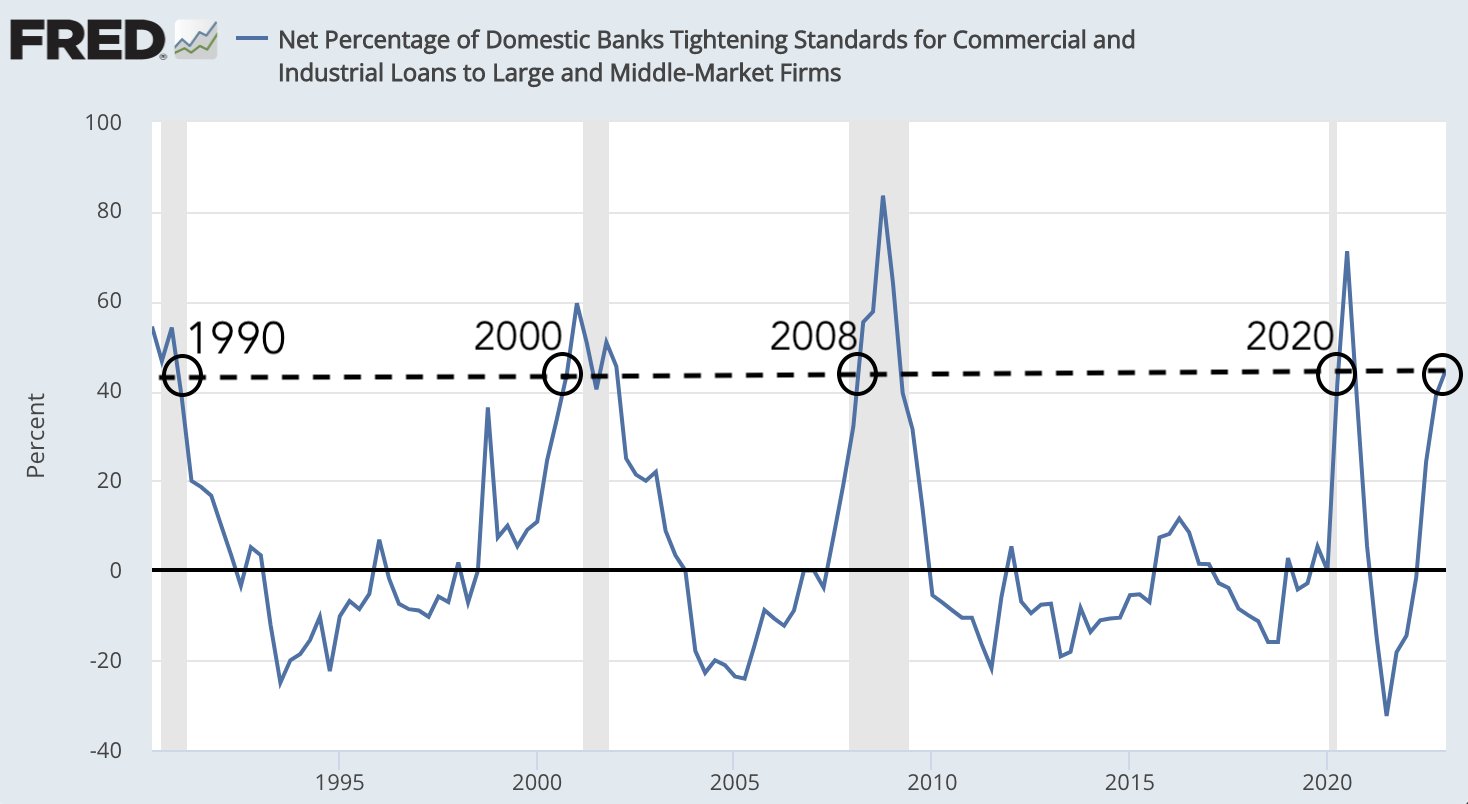

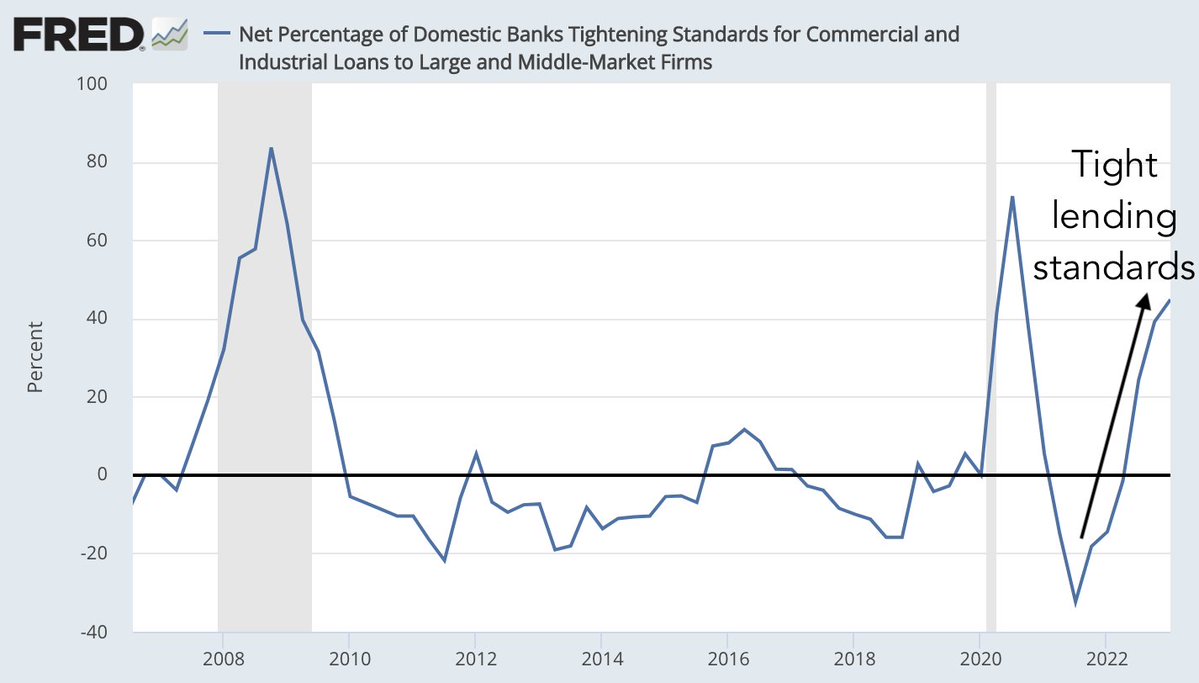

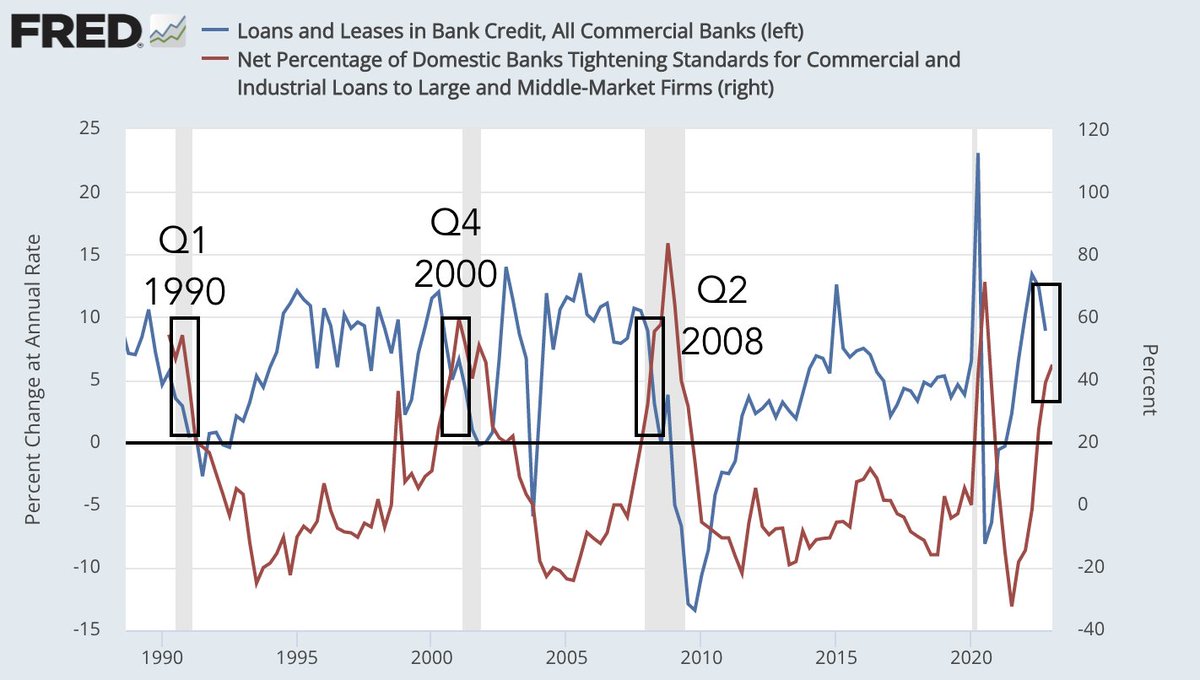

Ралли S&P500 ослепляет инвесторов к опасностям ужесточения стандартов кредитования Это главный экономический предупреждающий сигнал

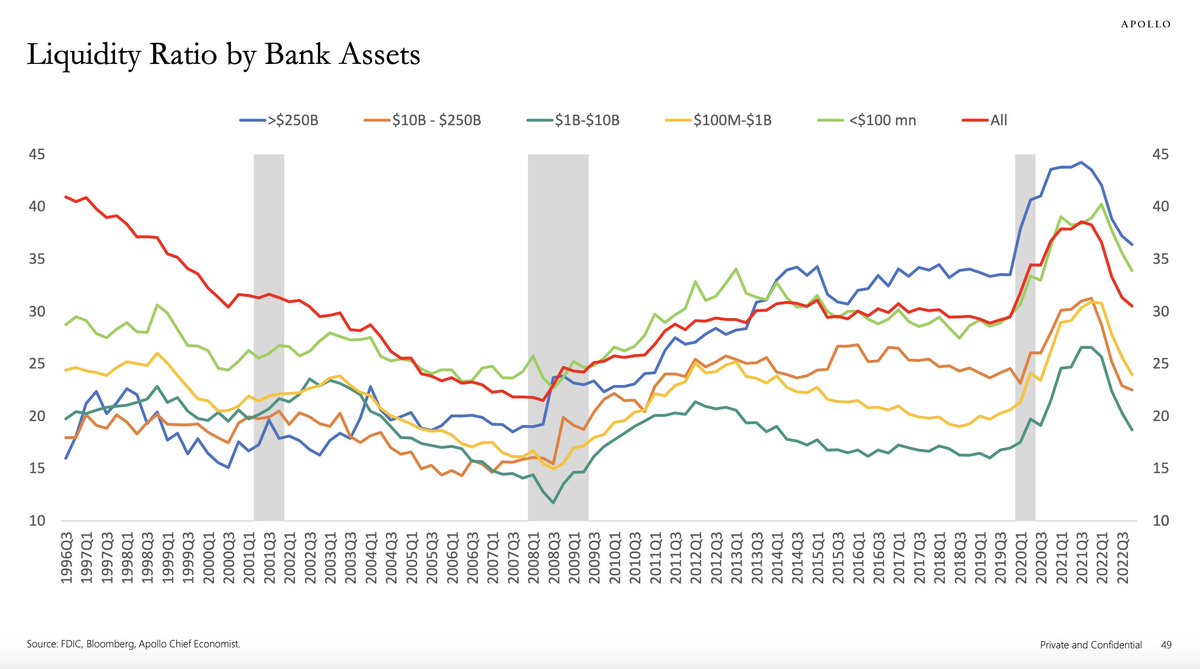

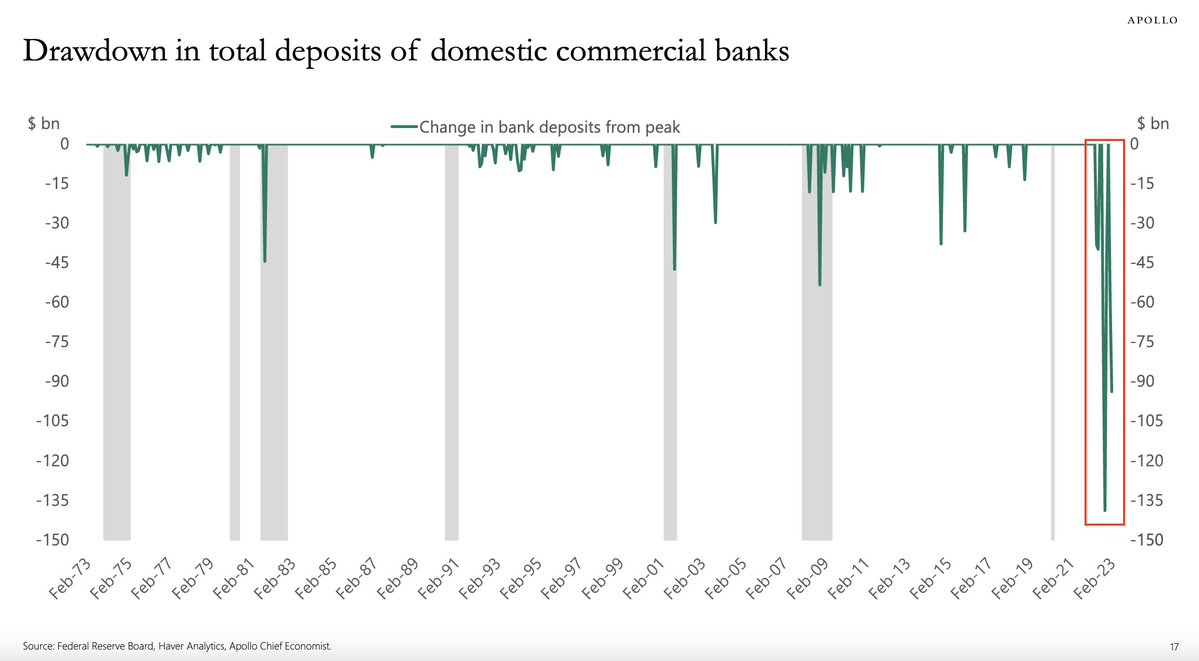

Коэффициенты банковской ликвидности резко снизились в последнее время Теперь похоже на уровни 2008 года

Вкладчики снимают деньги по беспрецедентной ставке с 1970-х годов

Низкие коэффициенты ликвидности + массовый отток депозитов = банки быстро ужесточают стандарты кредитования

Жесткие стандарты кредитования последовательно приводили к рецессиям с 1967 года

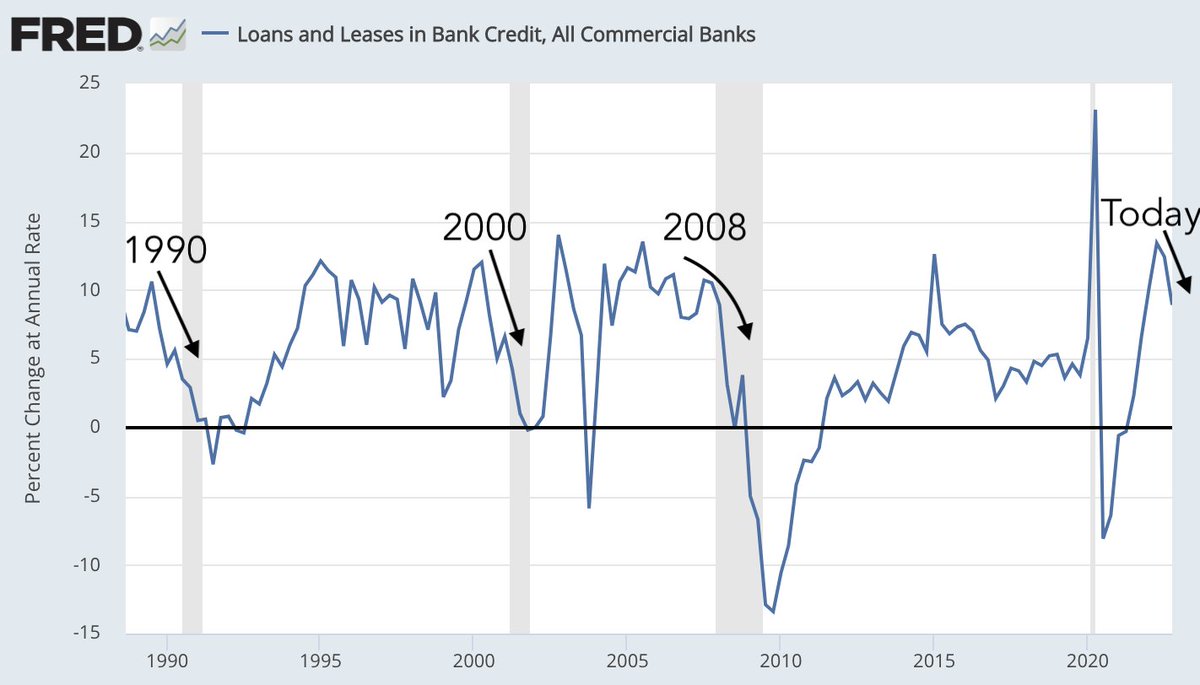

Банковские кредиты снижаются с третьего квартала 2022 года, что отражает более жесткие стандарты кредитования

Трехступенчатый макрофон, ведущий к рецессиям и сокращению доходов: 1. ФРС ужесточает денежно-кредитную политику 2. Банки ужесточают стандарты кредитования 3. Кредиты и лизинг снижаются из-за более жестких стандартов кредитования

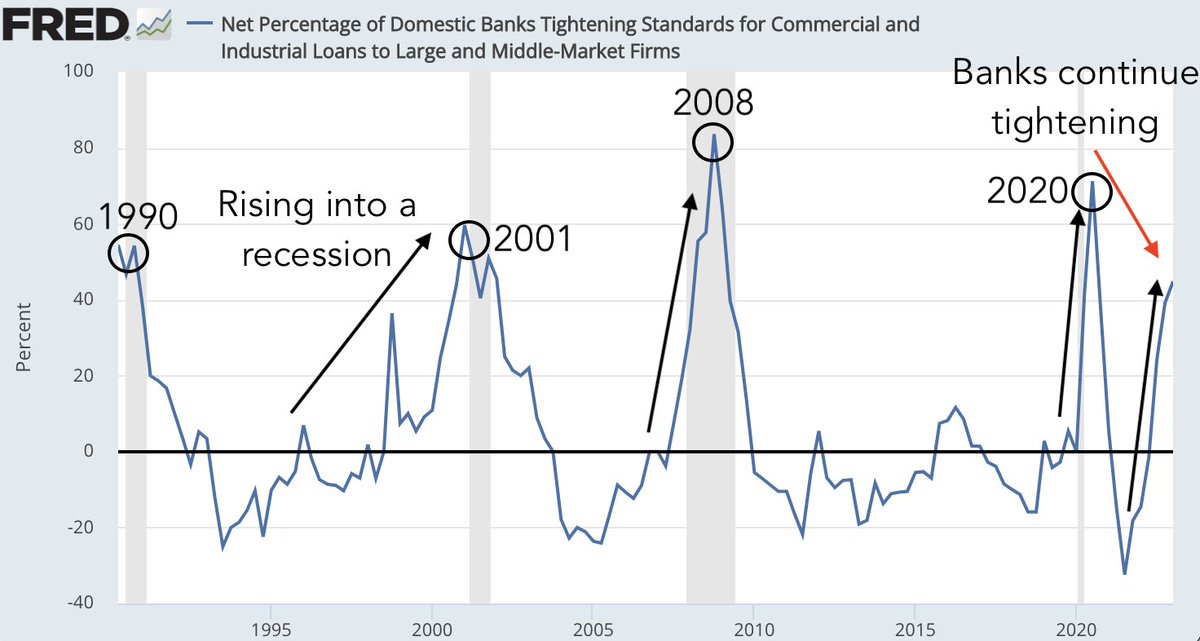

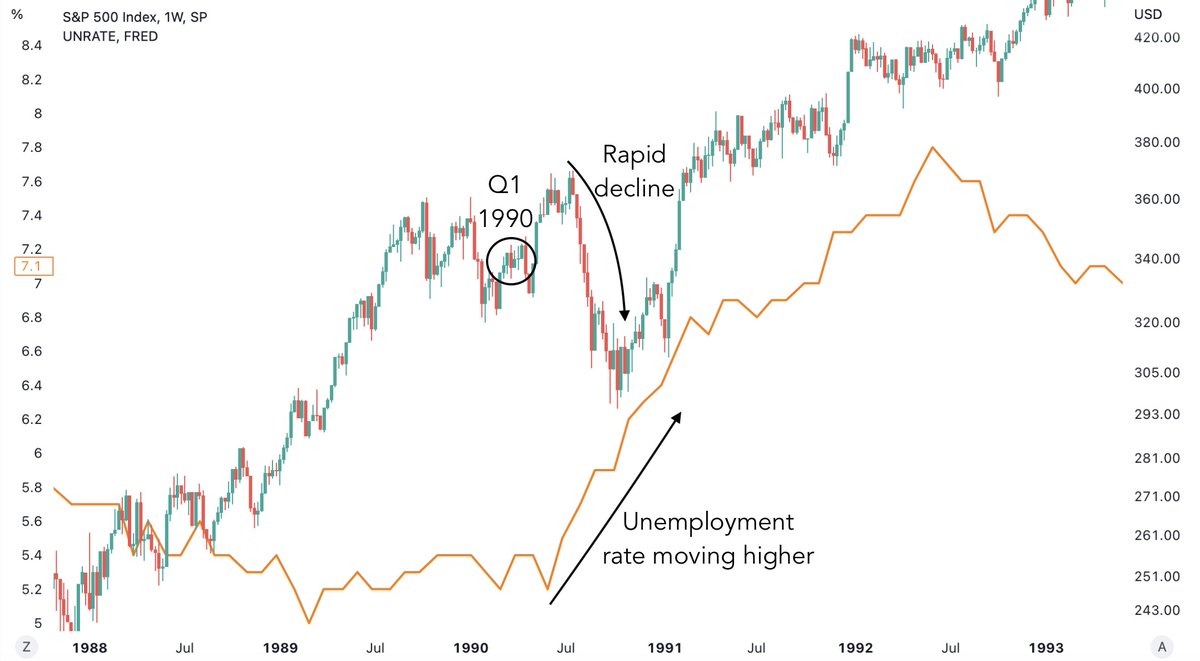

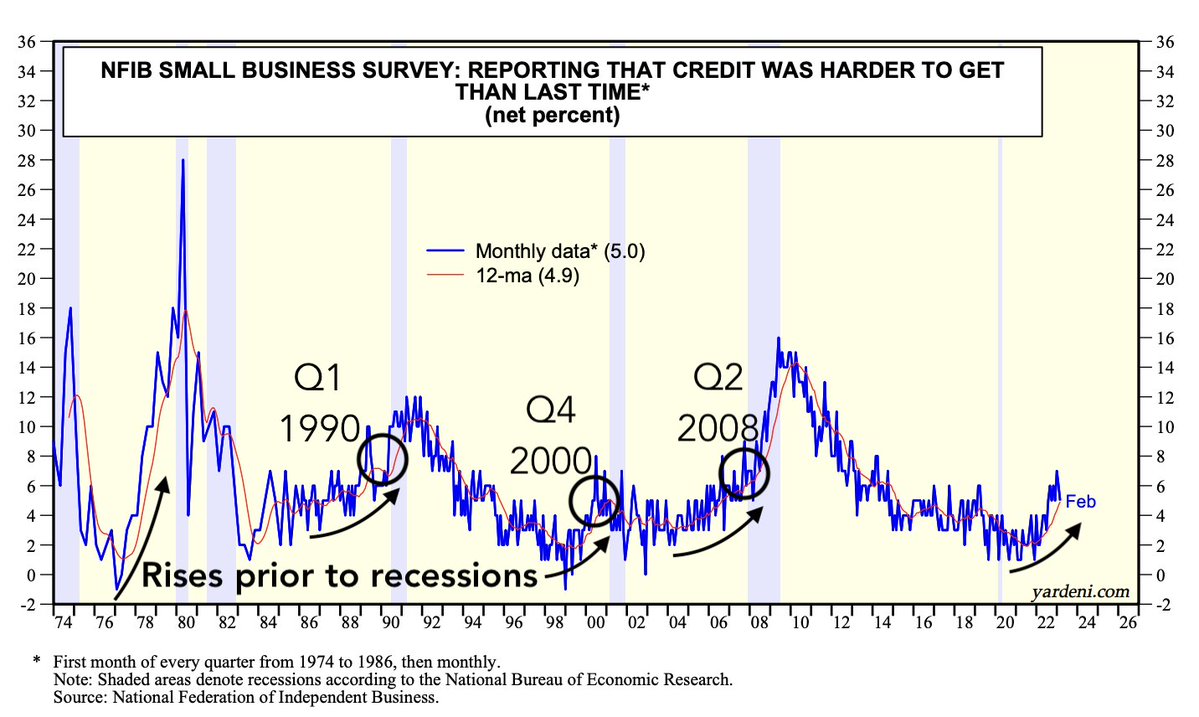

Урок истории: жесткие стандарты кредитования и снижение кредитов наблюдались 3 раза раньше (за исключением C19): Первый квартал 1990 года Четвертой квартал 2000 года Второй квартал 2008 года

Q1 1990: Рынки сильно упали по мере роста безработицы и рецессии

Четвертая квартала 2000 года:

Технологический пузырь лопнул, развернулась рецессия и выросла безработица, что привело к резкому спаду рынка.

Технологический пузырь лопнул, развернулась рецессия и выросла безработица, что привело к резкому спаду рынка.

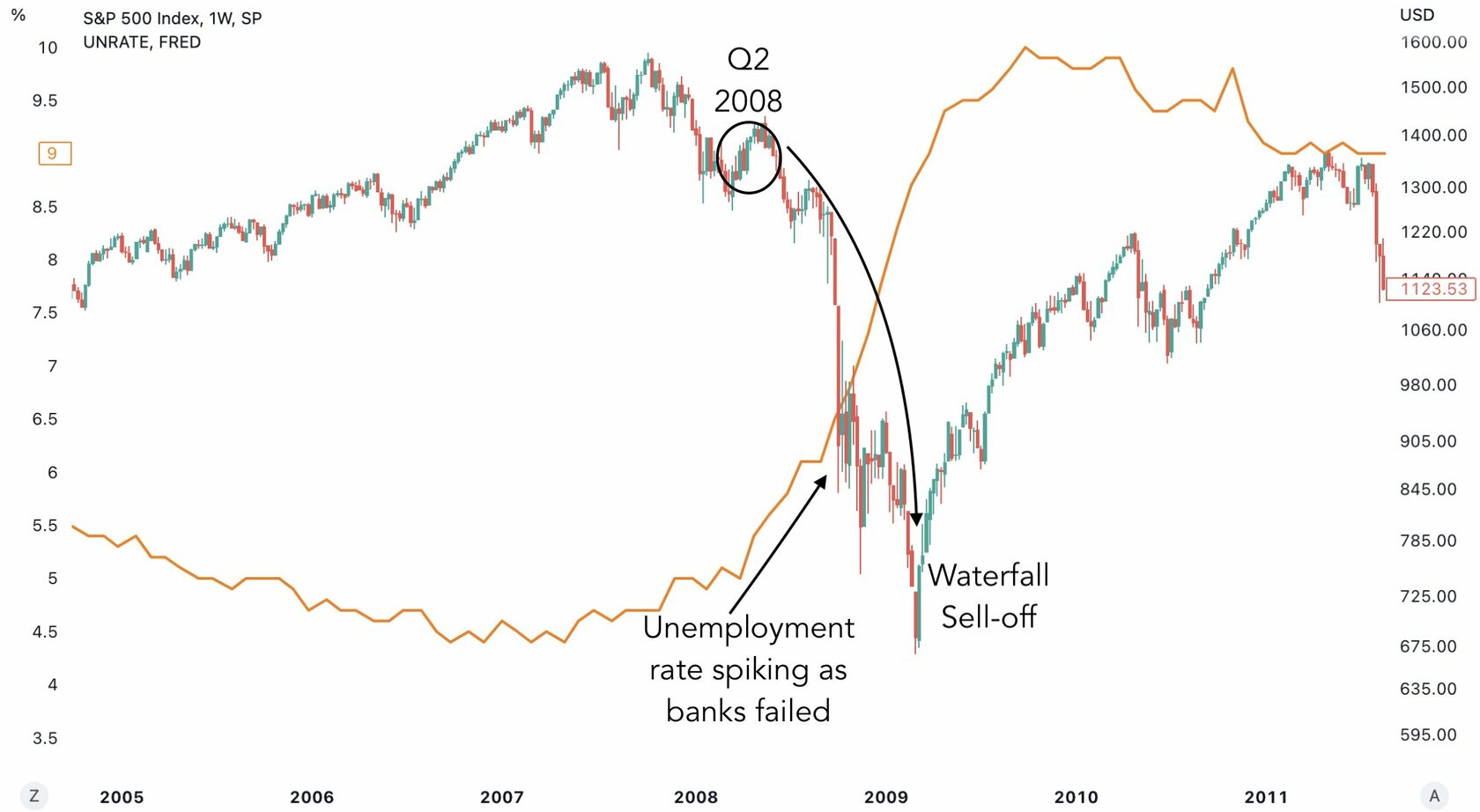

Второй квартал 2008 года:

Ловушка быков 2008 года, банки потерпели неудачу, безработица резко возросла, а рынки резко упали

Ловушка быков 2008 года, банки потерпели неудачу, безработица резко возросла, а рынки резко упали

В каждом случае многие малые предприятия сообщали об более жестких условиях кредитования Похоже на сегодняшние уровни Каждый из них привел к рецессии

Краткосрочная прибыль рынка может продолжаться, так как инвесторы делают ставку на паузу ФРС Но как только появятся сигналы рецессии, ожидайте, что рынки снизятся по мере того, как они будут оцениваться в рецессии.

Подписывайтесь на Телеграм - TRADERSTI